市場分析とこれからの運用方針

2018年10月31日

大阪で10月27日に、東京では11月9日に運用報告会を行いました。また、特に10月は各ファンドが大幅な下落となり、ご心配の方も多いかと思いますので、この度の月次レポートでは、我々の市場分析と、これからの運用方針について、しっかりとお伝えしようと思います。

大阪で10月27日に、東京では11月9日に運用報告会を行いました。また、特に10月は各ファンドが大幅な下落となり、ご心配の方も多いかと思いますので、この度の月次レポートでは、我々の市場分析と、これからの運用方針について、しっかりとお伝えしようと思います。

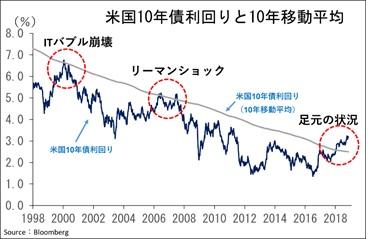

まず、我々の中期的な見通しについてご説明いたしましょう。現在もっとも気にしているのが、アメリカの10年債の金利動向です。30年前のブラックマンデー以降、世界の株式市場は何度か大きな調整に直面していますが、毎回この10年債の金利が影響しているのです。実は、アメリカの10年債の金利が、その10年間の移動平均に近づくか、越えるかした後に暴落が発生しています。

ではどうして暴落が発生するか、そのメカニズムをご説明しましょう。10年債の金利が10年間の移動平均に近づくか、越える状況になると、投資家が所有している債券に、大きな含み損が発生することになります。特に超えた場合はほぼ全ての債券に損失が発生します。実は、債券の市場はとても大きく、株式市場の時価の約2倍もあり、機関投資家の資産配分でも主要な投資先となっているので、影響は大きいのです。このため、株式相場が下落した際、本来ならば適正価格まで下がった段階で買いが入るのですが、債券に含み損を抱え、リスクを取る体力が無いため、「損切りして逃げる」→「相場がさらに下落する」→「さらに損切りする」—というサイクルに歯止めがかからなくなるのが、暴落のメカニズムだと考えています。

ではどうして暴落が発生するか、そのメカニズムをご説明しましょう。10年債の金利が10年間の移動平均に近づくか、越える状況になると、投資家が所有している債券に、大きな含み損が発生することになります。特に超えた場合はほぼ全ての債券に損失が発生します。実は、債券の市場はとても大きく、株式市場の時価の約2倍もあり、機関投資家の資産配分でも主要な投資先となっているので、影響は大きいのです。このため、株式相場が下落した際、本来ならば適正価格まで下がった段階で買いが入るのですが、債券に含み損を抱え、リスクを取る体力が無いため、「損切りして逃げる」→「相場がさらに下落する」→「さらに損切りする」—というサイクルに歯止めがかからなくなるのが、暴落のメカニズムだと考えています。

ちなみに、今年の1月のはじめに、リーマンショック以降約10年ぶりに、10年債の金利がその移動平均を超えました。その後、一度もそれを下回ること無く、今日に至っています。つまり、世界の投資家が所有する債券に、含み損がじわじわ蓄積している状態が続いているのです。ところで、その含み損はどのくらいになると危険なのでしょうか。ちなみに、ITバブル崩壊やリーマンショックの際は、アメリカの銀行の純資産に対する含み損の割合が3パーセントを超えた際に、暴落が発生しているようです。実はこの6月に既にその3%を超えて来ているというデータがあります。

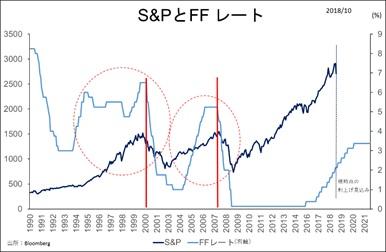

ただ、かつての暴落がそうであったように、アメリカの10年債の金利が、その10年間の移動平均に近づくか越えるかした後に、直ぐに暴落が始まるわけではありません。所有する株式の方にはまだ充分な含み益があるのが、その理由かもしれません。そこで注目しているのが、FRBの金利政策です。かつての暴落は、金利の上昇局面ではなく、下落局面で発生しています。株式相場と短期金利の短期的な関係は複雑で簡単には予測はできませんが、中期的に考えると、金利の下落方針がはっきりした段階では、かなりの資金が株式市場から債券市場に流れることが予想され、その大きな流れが、株式市場の暴落のエネルギーになるものと考えています。その仮説が正しければ、現在のように、まだ金利の上昇が予想される局面では、その流れは起こりにくく、しばらくは、大きな調整は無いと考えています。

ただ、かつての暴落がそうであったように、アメリカの10年債の金利が、その10年間の移動平均に近づくか越えるかした後に、直ぐに暴落が始まるわけではありません。所有する株式の方にはまだ充分な含み益があるのが、その理由かもしれません。そこで注目しているのが、FRBの金利政策です。かつての暴落は、金利の上昇局面ではなく、下落局面で発生しています。株式相場と短期金利の短期的な関係は複雑で簡単には予測はできませんが、中期的に考えると、金利の下落方針がはっきりした段階では、かなりの資金が株式市場から債券市場に流れることが予想され、その大きな流れが、株式市場の暴落のエネルギーになるものと考えています。その仮説が正しければ、現在のように、まだ金利の上昇が予想される局面では、その流れは起こりにくく、しばらくは、大きな調整は無いと考えています。

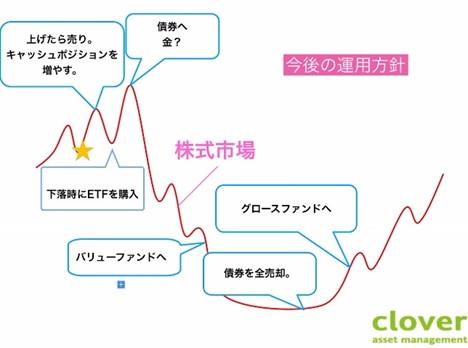

しかし、相場の状況は信号で言えば確実に「青」ではなく「黄色」、季節で言っても「夏」ではなく「秋」、そして「冬」に向かっています。今後は、季節の変わり目のように、暑かったり寒かったり、ボラティリティ(株価の上げ下げ)が大きくなることが予想されます。そこで、機動的な売買ができるETFを組み入れ始めました。下値でETFを購入し、上値でそのETFを売却することで、このボラティリティを活かすと同時に、上値では入れ替えを予定しているファンドを売却するといったことを続けながら、次第にキャッシュの比率を50%に近づけて行こうと考えています。そして相場のピークが近いと判断した段階で、債券や金のETFを組み入れていく計画です。

今は、リーマンショック後から続いてきた10年にもわたる大規模な金融緩和が出口に差し掛かっているだけでなく、もっと長いスパンスで見れば、1981年から延々と続きてきた金利低下の歴史も終焉を迎え、これから金利は長期の上昇トレンドに向かうことが予想されます。ある意味、低コストのパッシブファンドやETFでの分散投資さえしておけば、だれでも良いパフォーマンスがあげられた時代は終わろうとしています。つまり本当に運用が難しい時代がやって来たといえるでしょう。運用が難しいからといってキャッシュで置いておいたとしても、インフレ局面では、キャッシュの価値自体が下がってしまいます。ちなみに日銀が目指している2%のインフレ目標ですが、もし実現すれば、10年で100の価値が82に、現金の価値が減価してしまう計算になります。

今は、リーマンショック後から続いてきた10年にもわたる大規模な金融緩和が出口に差し掛かっているだけでなく、もっと長いスパンスで見れば、1981年から延々と続きてきた金利低下の歴史も終焉を迎え、これから金利は長期の上昇トレンドに向かうことが予想されます。ある意味、低コストのパッシブファンドやETFでの分散投資さえしておけば、だれでも良いパフォーマンスがあげられた時代は終わろうとしています。つまり本当に運用が難しい時代がやって来たといえるでしょう。運用が難しいからといってキャッシュで置いておいたとしても、インフレ局面では、キャッシュの価値自体が下がってしまいます。ちなみに日銀が目指している2%のインフレ目標ですが、もし実現すれば、10年で100の価値が82に、現金の価値が減価してしまう計算になります。

ではどうしたらいいのでしょうか。そのあたりのことをこの11月5日発売の新著「あいのり投資」(集英社)に書かせていただきました。長期投資家にとっては、このような難しい局面は、長い目では、良い投資先に良い条件で投資できる千載一遇のチャンスなのです。このような機会は10年に一度くらいしか巡ってきません。長期投資で大きく成功するには、このような局面を活かせるかどうかにかかっています。ただ大事なのは、ホンモノの運用を選ぶこと。その選び方もしっかり載っていますので是非ご覧になってください。

ではどうしたらいいのでしょうか。そのあたりのことをこの11月5日発売の新著「あいのり投資」(集英社)に書かせていただきました。長期投資家にとっては、このような難しい局面は、長い目では、良い投資先に良い条件で投資できる千載一遇のチャンスなのです。このような機会は10年に一度くらいしか巡ってきません。長期投資で大きく成功するには、このような局面を活かせるかどうかにかかっています。ただ大事なのは、ホンモノの運用を選ぶこと。その選び方もしっかり載っていますので是非ご覧になってください。